Umsetzung der 6. EU-Geldwäscherichtlinie durch Änderung des Geldwäschegesetzes

Nachdem die Bundesregierung einen Gesetzesentwurf zur effektiveren Verfolgung von Geldwäsche beschlossen hatte, ist dieser im Bundestag und Rechtsausschuss diskutiert worden. Ziel ist es, den Gerichten die Strafverfolgung von Geldwäschedelikten zu erleichtern. Mit dem Gesetz, das noch verabschiedet werden muss, werden alle Straftaten als Vortat zur Geldwäsche interpretiert. Hiermit setzt die Bundesregierung die 6. EU-Geldwäscherichtlinie (6AMLD bzw. 2018/1673) um.

Auf den bisherigen Vortatenkatalog wird damit verzichtet. Nun wird der „all-crime-Ansatz“ angewendet, in dem grundsätzlich alle Straftaten als Vortaten der Geldwäsche gelten. Damit soll die Nachverfolgung aus juristischer Sicht vereinfacht werden. Aus Sicht der Bundesregierung sind die Änderungen der Straftatbestände und der Zuständigkeiten ein weiterer Schritt zur effektiveren Bekämpfung der Geldwäsche und der Terrorismusfinanzierung.

Auswirkungen auf Banken & Wirtschaftsakteure

Banken und andere Wirtschaftsakteure werden bereits mit der sich ausbreitenden Wirtschaftskriminalität konfrontiert; nun entstehen durch die Gesetzesänderung neue Herausforderungen. Sobald Hinweise auf Straftatbestände (Vortaten) jedweder Art und ohne jegliche Erheblichkeitsschwelle vorliegen, muss jeder Verdachtsfall an die zuständige Behörde gemeldet werden – auch bei Hinweisen auf schlichte Bagatellstraftaten.

Mit diesen Anpassungen, die durch das Bundesministerium der Justiz und für Verbraucherschutz (BMJV) gemeinsam mit dem Bundesministerium für Finanzen (BMF) entworfen wurden, sind zukünftig eine nahezu „uneingeschränkte Anzahl Straftatbestände“ als verdächtige Delikte im Sinne der Geldwäsche zu verstehen. Nicht nur Geldwäsche aus Schwerstkriminalität, sondern auch die Kleinstkriminalität mit inkrementellen Geldern rückt zunehmend in den Fokus (Einbezug sämtlicher „Bagatelldelikte“)!

Zwar soll es für die Banken und anderen Wirtschaftakteure gleichzeitig nicht mehr strafbar sein, wenn Geldwäsche (nach §261 Abs. 5 StGB) leichtfertig unerkannt bleibt, jedoch ist in Summe von weiter steigenden Compliance-Pflichten der Akteure auszugehen.

Heute ist der enge Austausch zwischen den überwachenden Behörden und den Finanzinstituten bereits erschwert: Die unten aufgeführten zahlreichen Verdachtsmeldungen sammeln sich bei der Behörde, und der Zeithorizont für die Rückmeldung ist knapp bemessen. Mit der steigenden Zahl der Verdachtsmeldungen wird die enge Zusammenarbeit vor weitere Herausforderungen gestellt.

Bisherige Entwicklung der Geldwäscheverdachtsfälle

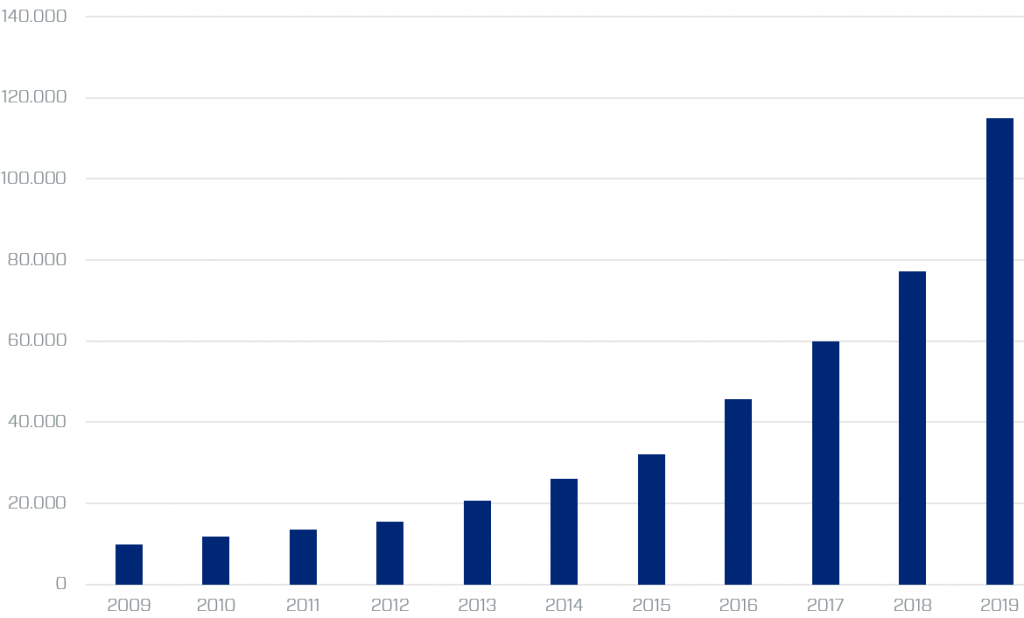

Die enorme Steigerung der eingehenden jährlichen Verdachtsmeldungen[1] bei der Financial Intelligence Unit (FIU) wird in der Abbildung 1 sichtbar. Ein Trend, der nach Umsetzung des neuen Gesetzes sicherlich weiterhin verstärkt wird. Gleichzeitig hält sich jedoch die Anzahl der jährlichen Aburteilungen aufgrund Geldwäsche auf einem konstanten Niveau: Von 2017 bis 2019 ist die Anzahl der Verdachtsmeldungen um 90% gestiegen, die Aburteilungen hingegen blieben konstant bei jährlich etwa 1.000 (nach dem Deutschen Richterbund[2]).

Abbildung 1: Anzahl der eingehenden jährlichen Verdachtsmeldungen bei der Financial Intelligence Unit

Konsequenzen und Maßnahmen

Sämtliche Anstrengungen zur effektiveren Bekämpfung von Geldwäsche sind im Interesse aller. Auch die Umsetzung der europäischen Richtlinie bzw. der Empfehlungen der internationalen FATF (Financial Action Task Force) erscheint sinnvoll und notwendig. Jedoch wird mit der Gesetzesänderung eine Überlastung der Behörden riskiert, welches wiederum die enge Zusammenarbeit zwischen den Finanzinstituten und der FIU behindern dürfte. Dies insbesondere unter der Berücksichtigung, dass die Bundesregierung über die Empfehlungen der FATF hinausgeht.

Es ist zudem davon auszugehen, dass die Zahl der Verdachtsmeldungen durch die Finanzinstitute weiter stark ansteigen werden, woraus sich auch Mehraufwände für diese ergeben werden. Hierbei stellt sich die Frage, wie die Banken dieser Mehrbelastung entgegentreten? Die Herausforderungen der Banken können nur durch effektivere Prozesse (z.B. durch Einbeziehung von Robotics Process Automation (RPA)-Lösungen), Ausbau und effizienterer Einsatz der Ressourcen (Personal & IT) sowie die Verwendung neuer Technologien bewältigt werden.

Stehen Sie als Verantwortlicher in Ihrem Finanzinstitut vor diesen oder ähnlichen Herausforderungen? proresult kann Sie unterstützen: Wir beraten Sie bei der Ausrichtung Ihrer Financial Crime-Aktivitäten. Dies schließt die ganzheitliche Betrachtung der aktuellen und neuen Anforderungen gemäß der bankaufsichtsrechtlichen Maßnahmen, eine technische Analyse der angewendeten Systeme sowie eine Überprüfung der prozessualen Umsetzung in den Compliance-Bereichen ein.

Um eine Kostenexplosion zu vermeiden, bedarf es eines ganzheitlichen Ansatzes, der insbesondere auch die Verwendung von RPA, Machine Learning sowie Künstlicher Intelligenz berücksichtigt und zum Ziel hat, eine Erhöhung der Effektivität mittels geringerer False-Positive-Rate zu erreichen. Eine Überlastung der Finanzinstitute, der FIU und der Strafverfolgungsbehörden ist andernfalls unvermeidbar.

Nachdem die 6. EU-Geldwäscherichtlinie zum 03. Dezember 2020 in Kraft getreten ist, wird mit einer Verabschiedung der Gesetzesänderung im ersten Quartal 2021 gerechnet; die Umsetzung muss bis zum 03. Juni 2021 erfolgen.

Wenn Sie das Thema interessiert oder sie weitere Informationen benötigen, sprechen Sie uns an, wir beraten Sie gerne!

Ihr Ansprechpartner:

Andreas Peters

andreas.peters@proresult.de

+49 (0)173 6998 476

[1] Jahresbericht 2019 der Financial Intelligence Unit, Juni 2020

[2] Update Compliance der CMS Legal Services EEIG, September 2020